L’Uranium le carburant de l’IA, une diversification à fort potentiel

L’uranium est en train de devenir un maillon stratégique du triptyque “puces – data centers – énergie”.

Les grands modèles d’IA consomment effectivement énormément d’électricité pour entraîner les GPU et faire tourner les data centers 24h/24, et cette demande devrait au moins tripler d’ici 2030 dans certains pays. Pour fournir une énergie à la fois abondante, stable et bas carbone, les États et les « Big Tech » se tournent de plus en plus vers le nucléaire, dont le combustible clé est l’uranium.

Ainsi, l’uranium apparaît comme un “proxy énergétique” de la révolution IA, avec la multiplication de projets de centrales classiques et de petits réacteurs modulaires. La tension croissante entre une offre d’uranium encore contrainte et une demande portée à la fois par les objectifs climatiques et par l’IA crée un environnement porteur pour le secteur minier, ce qui se traduit déjà par des hausses significatives du prix spot et par une surperformance des valeurs uranium.

La thèse d’investissement est simple : plus l’IA consomme de calcul, plus la demande structurelle en électricité pilotable s’accroît, renforçant l’attractivité des projets nucléaires et soutenant, en amont, les prix de l’uranium et la valorisation des producteurs.

En contrepartie, le risque principal vient du caractère cyclique et politique du nucléaire : décisions de fermeture ou de prolongation de réacteurs, délais réglementaires des nouveaux projets, éventuelles avancées concurrentes dans le stockage de l’électricité ou dans d’autres technologies bas carbone. Néanmoins, la convergence entre politiques publiques pro-nucléaire et besoins privés des hyperscalers rend le scénario de long terme plus robuste qu’au cours des cycles précédents, ce qui donne une profondeur nouvelle à la thématique uranium dans les portefeuilles exposés à l’IA.

Sur le New York Stock Exchange, plusieurs groupes se distinguent par leur exposition directe à l’extraction d’uranium, souvent avec des actifs dans les bassins les plus riches au monde comme l’Athabasca au Canada ou le Wyoming aux États-Unis. Cameco Corporation, cotée sous le ticker CCJ, fait figure de major du secteur, avec des participations importantes dans des mines à haute teneur au Canada — notamment Cigar Lake et McArthur River — ainsi qu’une présence au Kazakhstan via le joint-venture Inkai. La société complète ses activités minières par des services de transformation du combustible, ce qui lui donne un positionnement intégré directement corrélé à la demande des utilities et donc, indirectement, à la dynamique IA–nucléaire.

Parmi les acteurs de taille intermédiaire listés sur le NYSE American, Uranium Energy Corp (UEC) avance un profil plus offensif, avec des projets de production par lixiviation in situ aux États-Unis, notamment dans le Wyoming et au Texas, et des installations de traitement déjà opérationnelles, ce qui la place en bonne position pour répondre rapidement à un environnement de prix élevés. Denison Mines (DNN) se concentre sur l’exploration et le développement dans le bassin de l’Athabasca, avec un fort levier sur le projet Wheeler River, l’un des plus importants projets d’uranium non encore développés à haute teneur, offrant un bêta marqué au cycle des prix de l’uranium.

D’autres groupes diversifiés comme BHP, également coté à New York, disposent d’activités uranium en complément de leurs métaux de base, apportant une exposition plus diluée mais intégrée dans une stratégie de métaux pour la transition énergétique.

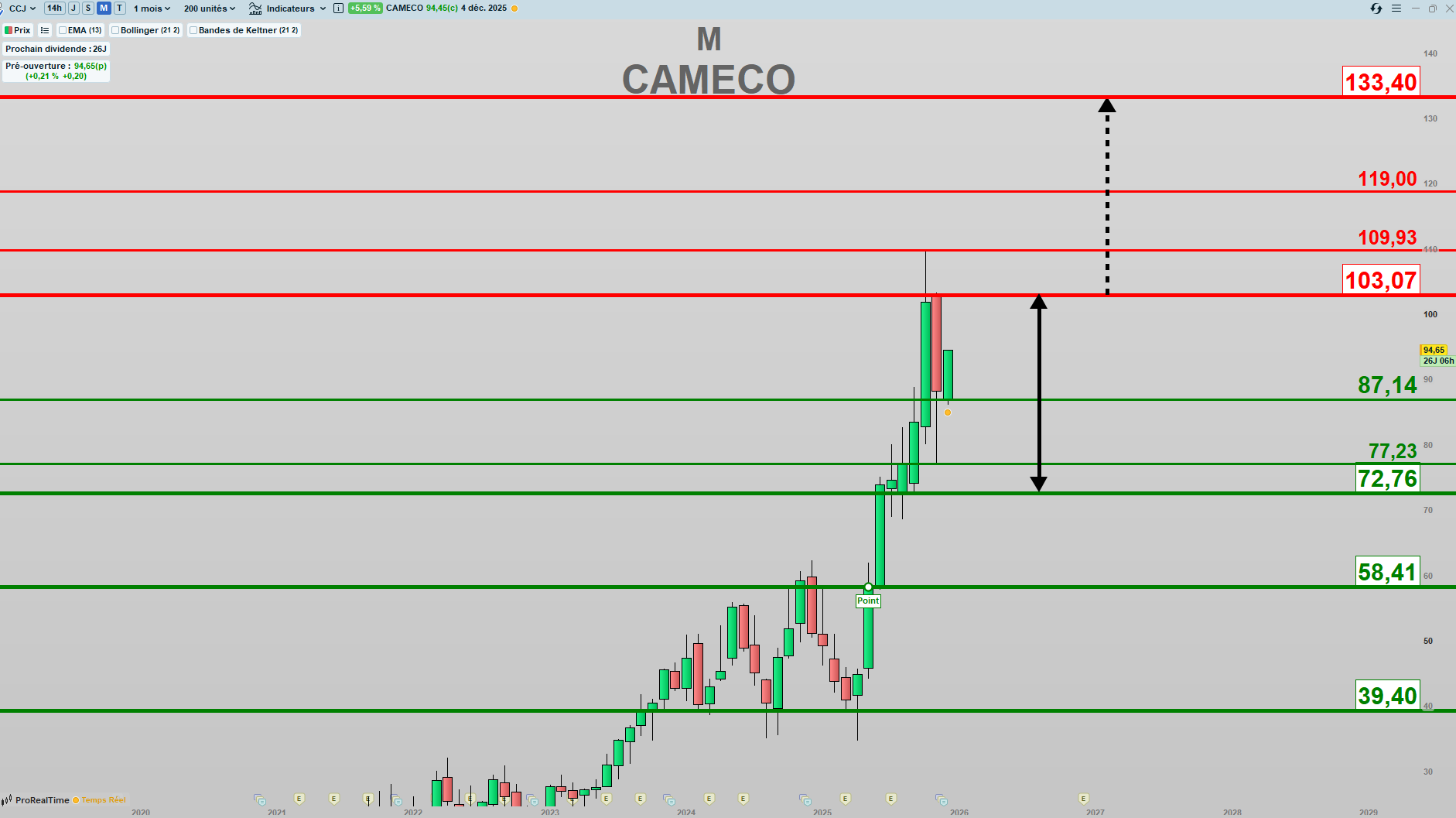

Graphiquement, le leader du secteur Cameco, offre encore un potentiel haussier significatif malgré une progression de près de 85 % cette année. Après avoir atteint une résistance majeure à 103,07 et buté contre une résistance intermédiaire à 109,93 fin octobre, le titre s’est replié de 30 % pour rebondir sur un support à 77,23. Il s’établit désormais au-delà de la médiane à 87,14 du large range 72,76 / 103,07, ce qui lui confère un biais haussier. Si le cours actuel offre un point d’entrée attractif, le débordement de la borne haute du range à 103,70 donnerait le signal de la poursuite du parcours haussier de long terme avec en mire 119 puis la cible idéale située à 133,40. L’impulsion serait invalidée en cas de rupture de la médiane à 87,14 et la tendance haussière de long terme rompue en cas de clôture mensuelle sous 72,76.

■- 0 vote

- 0 vote

- 0 vote

- 0 vote

- 0 vote